北京时间12月2日晚间,美国《联邦公报》网站公布了由美国商务部工业和安全局(BIS)修订的新的《出口管制条例》(EAR),正式将140家中国半导体相关企业列入了实体清单。与此同时,BIS还对24种半导体制造设备实施了新的限制。

这些针对半导体设备的新限制通过扩大所谓的“外国直接产品规则” (FDPR) 影响了在新加坡和马来西亚等国家制造的半导体设备,美国将根据该规则要求在美国境外运营的科技公司都要遵守美国的法规。

虽然包括荷兰在内的一些盟国已获豁免于最新的 FDPR 更新,但这只是因为美国希望这些国家效仿自己的法规。

据英国《金融时报》报道,荷兰和日本等其他国家已经或同意这样做,这就是最初发布 FDPR 豁免的原因。

“我们需要我们的盟友参与我们的控制措施,以便它们尽可能全面和有效,”美国商务部长吉娜·雷蒙多 (Gina Raimondo) 在此前的新闻发布会上表示。

经过初步评估中,ASM International表示,新的限制措施“在很大程度上符合我们之前的假设”。因此,这家总部位于荷兰阿尔梅勒的公司重申了 10 月底发布的指南。

ASML也给出了同样的说法,同时还指出,全球半导体需求并不局限于特定地区,因此对业务的长期损害可以忽略不计。

另外,一位安世半导体发言人告诉路透社,将闻泰科技添加到所谓的实体清单中对安世半导体的影响有限。

“闻泰科技获得美国技术需要满足许可要求。但这些规定不适用于安世半导体(Nexperia)或其子公司。安世半导体也将遵守美国的限制,因为这些限制适用于其与闻泰科技的互动。

而根据战略与国际研究中心(Center for Strategic and International Studies)最近的一项分析,这一规则变化也打击了美国设备制造商,这些制造商一直通过将生产转移到不受限制的国家,以实现在合规的同时又能维持对华销售。

以下为芯智讯整理的CSIS报告的部分要点:

1、对华出口管制与中国的技术进步速度之间的关系

股票研究公司Bernstein Research 在 2024 年 9 月的一份分析中,包括对于中国2015年给出的半导体自给自足目标比率的回顾,发现“中国在部分半导体领域已经取得了令人印象深刻的进步,特别是在芯片设计和制造领域,但在半导体制造设备和材料领域与目标存在差距。正如Bernstein Research所表明的那样,中国实现自给自足的速度,最好是基于每个半导体细分市场的市场和技术复杂性来预测,而不是由欧美对华半导体出口管制的实施程度来预测。另外,中国取得最大进展——甚至投入最多资源——的领域并不是美国最有力地实施出口管制的领域。

鉴于中国在其他技术领域取得了快速进步,例如太阳能光伏板和电动汽车 (EV)领域,美国并未对这些领域实施出口管制,并且在某些情况下积极支持中国供应链的崛起,因此出口管制程度与中国的技术进步速度之间并不能简单对应。

美国对用于制造硅太阳能光伏板的设备没有实施出口管制,但今天中国在太阳能光伏板的生产和用于制造它们的设备生产方面都占据主导地位。该设备在许多方面类似于(尽管不如)用于制造和加工半导体硅晶片的设备。事实上,中国的北方华创是太阳能光伏板和半导体制造设备的国内领导者。

电动汽车制造商特斯拉于 2018 年底大力进军中国制造业,与电池制造商宁德时代等许多中国本土供应商建立了深厚的合作伙伴关系。正如 2024 年 11 月的一篇评论报道所说:“特斯拉的销量快速增长,得益于其技术和品牌优势,并得到中国庞大消费市场的支持,推动了上下游供应链的快速发展。如今,特斯拉上海超级工厂的零部件国产化率已超过 95%,已有 60 多家中国供应商被整合到特斯拉的全球供应链中。”

特斯拉对于中国电动汽车供应链厂商在规模和技术复杂性方面大幅增加提供了助力,现在这些供应商也为特斯拉的竞争对手供货。受过特斯拉培训的熟练员工的跳槽也是一个挑战。2024 年 4 月《纽约时报》的一篇报道称,特斯拉的大多数早期中国员工现在都在中国本土的汽车公司工作。在今年 1月份的特斯拉财报电话会议上,特斯拉首席执行官埃隆·马斯克表示:“中国的汽车公司是世界上最具竞争力的汽车公司......坦率地说,我认为如果不建立贸易壁垒,它们几乎会摧毁世界上大多数其他公司。”

这里的重点并不是毫无根据地暗示出口管制会最终阻止中国在太阳能和电动汽车行业的崛起。相反,它是为了说明,不要简单的认为中国某个行业面临出口管制就会推动这个行业在全球竞争中加速崛起。这在很大程度上取决于全球市场格局的状况、受控技术的复杂性、目标国家/地区当前的技术成熟度、出口管制法规的设计以及管制实施和执行的稳健性。

2、半导体出口管制是阻碍了还是帮助了中国公司?

从2018年4月开始,美国使用半导体出口管制来制裁中国企业(中兴通讯)可以被视为一个转折点,这刺激了中国科技界积极追求“自主可控”的需求。腾讯科技董事长马化腾在 2018 年5月就曾表示,“最近的中兴事件让我们清楚地看到,无论我们的移动支付多么先进,没有移动设备,没有微芯片和操作系统,我们都无法胜任竞争。”

在中兴通讯之后,中国对其半导体政策也进行了重大改变。特别是在美国对华为制裁之后,更是加剧了这一态势。不仅政府加大了对于半导体产业的支持力度,中国本土的科技厂商也开始了加速了其关键芯片的国产化进程。

作为限制中国半导体产业发展的关键,美国特朗普政府很早就将目标瞄向了半导体设备。据路透社报道,美国政府于 2019 年 7 月成功说服荷兰政府取消了向中国最先进的逻辑芯片代工企业中芯国际出口 EUV 光刻设备的许可证。2020 年 12 月,美国商务部又将中芯国际列入实体清单,禁止该公司购买某些类型的美国设备,特别是“在先进技术节点(10nm及以下,包括极紫外技术)生产半导体所需的设备”。

2022年10月,美国拜登政府针对中国进一步实施了广泛的先进半导体制造设备的出口管制,不仅包括实体清单和最终用途限制,还包括适用于整个中国的一些全国范围的出口管制(包括使用美国人规则)。

在此之前,全球主要的半导体制造设备提供商除了大都可以向中国客户提供各类先进的半导体制造设备,同时还包括培训客户公司如何充分利用其设备。这可能包括协助设备进行设施规划、安装、维修和操作故障排除,作为先进芯片制造业务的一部分。行业消息人士告诉CSIS,这有时包括代表中国客户或与中国客户合作的先进节点半导体工艺技术的合同研发(R&D)。至少截至2024年11月,这些海外半导体设备厂商为中国成熟制程芯片制造商提供设备和技术支持,这仍然是合法的。

随后,拜登政府为了进一步限制中国芯片制造商寻求荷兰和日本半导体设备商的替代产品,迫使日本和荷兰跟进了美国对华先进半导体制造设备的出口管制政策。尽管这些管制措施并不完全与美国的管制措施一致,但这也达成了美国要求荷兰和日本半导体设备公司不再为中国提供美国出口管制的设备的替代品的目的。

总结来说,美国的出口管制确实阻碍了中国半导体行业某些领域的进步,例如 NAND和DRAM制造和尖端制程芯片的设计与制造,尽管这些挫折有些是持续性的,有些是暂时的,这取决于许多因素。美国在今年12月初推出的出口管制措施,给中国半导体制造商和设备制造商带来了更多的困难,他们更加难以获得美国的零部件和技术。但是,从硬币的另一面来看,这也确实推动了中国本土半导体设备厂商的发展。

3、中国半导体设备公司发展迅速

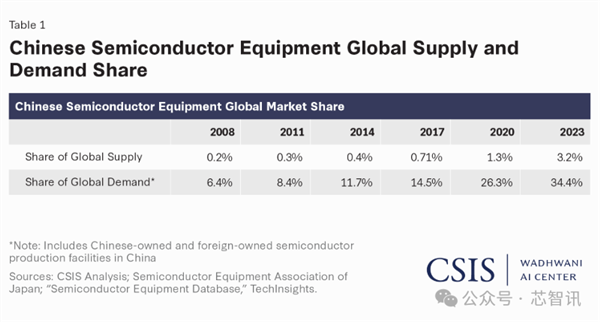

多年前,中国国内的半导体制造设备行业规模很小,技术水平也不及全球最先进的技术水平。根据CSIS统计的有关中国全球半导体制造设备市场份额在供需方面如何随时间变化的市场数据(见表 1)来看,在过去的 15 年里,中国作为半导体制造设备的供应商和买家都在成长。虽然中国半导体设备厂商在全球供应当中的份额在持续增长,但是目前占比仍然比较小,按照2023年全球半导体设备市场规模来看,中国半导体设备厂商仅拿到了3.2%的市场份额,在中国国内的市场份额也只有9.6%。不过,根据研究公司 Sanford Bernstein 估计,中国半导体设备供应商目前占据的中国国内市场份额为 15%。

无论真实的数据是接近 9.6% 还是 15%,中国半导体设备厂商的份额依然是比较低的,这与中国整个半导体设备销售额在全球市场当中高达34.4%的占比来说,相去甚远。当然,这也主要与中国半导体设备厂商目前所销售的产品大多为成熟制程设备有关,与全球领先供应商所销售的先进制程设备之间存在着巨大的价格差。但是,与国外半导体设备制造商所销售的成熟制程设备相比,中国厂商的设备的竞争力正在快速增强。

4、中国半导体公司的研发支出呈爆炸式增长

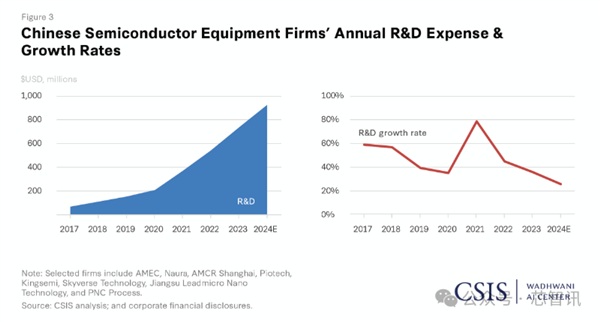

根据中国八家最大的半导体设备上市公司财报公布的研发支出数据(见图 3)来看,中国半导体设备行业起初的研发支出相对较低,但自 2015 年中国开始注重半导体制造以来,呈现出非凡的增长,增长率多数年份都维持在40%以上。虽然过去两年间,行业的研发支出的同比增长率有所放缓,但仍预计2024年同比增长率仍超过20%,绝对值已经增长到了比较高的数值(2024年已经接近10亿美元)。该数据并不能简单得出“出口管制导致中国半导体制造设备行业繁荣”的结论,因为在美国开始实施出口管制之前和之后的,同比年增长率都非常高。

对上述数据的一种合理解释是,美国和荷兰在 2018-2020 年期间的出口管制,推动中国对于加强本地半导体设备制造业的支持,但美国和荷兰并没有使中国公司更难获得海外企业帮助——即使是从美国和荷兰设备及零部件供应商和技术专家那里获得帮助,这也使得中国半导体设备企业获得融资和研发支出同比增速在2021年达到了一个短暂的极限。

然而,随着美国在2022年和2023年的出口管制采取了广泛的措施(例如,广泛适用外国直接产品规则和美国人员规则,管制的多边化),虽然这期间中国仍在大力支持本土半导体设备制造业,但可能是由于中国半导体制造商和设备制造商更难获得外国帮助,以提高其技术的可靠性和竞争力。因此,中国设备供应商的收入和研发支出增长速度有所放缓(但绝对值仍然很高)。

另外,对半导体设备制造商研发增长速度放缓的另一种合理解释是,中国半导体制造制造商提前囤积的了一些美日荷供应商的半导体设备,导致留给本土设备供应商的预算减少。此外,中国半导体设备制造商在此期间可能也囤积了一些所需的海外零部件,因此拉低了对于研发的投入增速。

需要指出的是,上述数据存在一些不足,因为并非所有公司都完全专注于半导体设备行业。例如,北方华创拥有锂电池和光伏业务部门, 这些部门占据该公司约18% 的收入,但这些并未在公司的公共财务报告中详细说明。此外,还有一些重要的未上市的中国半导体设备公司未包含在此分析中,因为它们没有公开数据。虽然这些复杂性意味着所呈现的数据存在误差,但所描述的整体轨迹可能接近整个中国半导体设备行业的现实。

5、尽管有出口管制影响,但美日荷半导体设备公司对华营收仍在增长

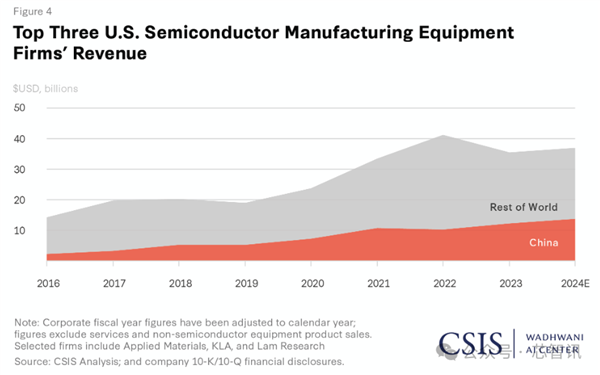

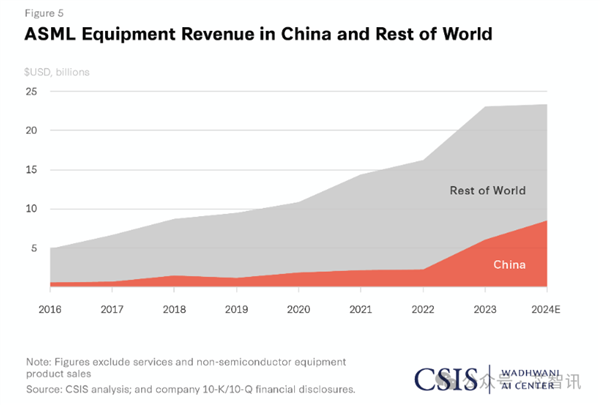

美国排名前三的半导体制造设备供应商是应用材料(Applied Materials)、泛林集团(Lam Research)和科磊(KLA Corporation)。它们与荷兰的 ASML 以及日本的Tokyo Electron和爱德万测试(Advantest) 一起,构成了全球收入最大的六家半导体设备供应商。这些公司在其财务报告中报告了其来自中国(未包括中国台湾)的收入份额。

从CSIS整理的数据来看,应用材料、泛林集团和科磊这三家美国半导体设备厂商自2016年以来,对华销售额大多数时候都是在增长,并且增幅超过世界其他地区。即便是在2022年-2023年这两年间,在美日荷对华半导体出口管制政策的影响,他们在中国市场的销售额仍保持了增长。

同样,荷兰光刻机大厂ASML 对中国的设备销售额在2022年-2023年间也出现了大幅增长,超过了世界其他地区的增长。当然这主要是由于ASML的拿到许可,可以在2023年年底前继续对华出口,不少中国芯片制造商在此期间也进行了提前囤货。

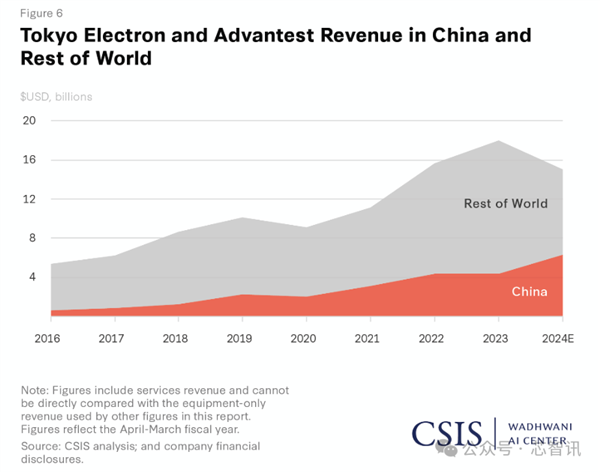

最后,日本两家领先的设备供应商 Tokyo Electron和爱德万也是如此,不仅自2016年以来,对华销售额持续增长,即便是在2023年日本跟进出台对华出口管制政策之后,2024年也维持了高速的增长。而且与世界其他地区相比,这两家公司在中国市场的表现都优于其他市场。

总结来看,中国半导体制造商提前囤货,对于2023年及2024年各大海外半导体设备巨头在华营收带来了不小的贡献,这主要是由于美国政府自2022年以来,一直保持着每年对华半导体设备出口管制规则升级一次的节奏,这也迫使相关中国半导体制造商在预期的更严格的出口管制之前进行更多的设备采购。

这种“拉动需求向前”的解释,显然也是半导体设备行业的许多高管的共识。2024 年 7 月,ASML 首席执行官在投资者财报电话会议上表示,中国半导体制造商未来可能会很快减少设备采购,因为他们一直在努力“消化”他们所做的所有加速设备和备件采购,这有效地证实了许多已销往中国的工具可能仍在等待安装,并且仍未使用。同样,在 2024 年 8 月,泛林集团的一位高管同样描述了过去几年中国顾客的“囤库存”行为。

6、出口管制改变了设备需求的构成,但可能不会改变整体需求轨迹

在美国特朗普政府 2018年4月对中兴通讯实施出口管制的几十年前,美国向中国出口半导体制造设备的政策目标已经是向值得信赖的美国盟友和合作伙伴销售先进设备,同时允许向中国销售较旧、较不先进的设备。2002 年美国对华半导体技术出口的政策审查也明确指出了这一点。近几年,特朗普政府和拜登政府都进一步加强了对于先进半导体设备的对华出口管制,但仍继续允许销售成熟制程设备。

因此,即使在最近的出口管制之后,中国仍然是一个巨大且不断增长的半导体设备需求市场,但中国公司已经将重点从先进的半导体技术节点竞争,转变为最大限度地提高国内自给自足和成熟制程芯片的市场份额。无论美国如何行动,中国都可能寻求大规模扩大芯片产能,但出口管制确实限制了中国先进制程技术和产能的发展,维持了美国及其盟友在先进芯片战略上的优势,比如高端AI芯片和智能手机芯片等。

此外,对半导体制造设备的总体需求,根本上取决于对制造芯片的整体需求。随着对先进芯片的需求增长,这种需求将转化为对先进设备的需求。如果中国无法购买先进设备,那么购买和生产将改为在中国境外进行。

ASML 首席财务官 Roger Dassen 在 2024 年 7 月与投资分析师的财报电话会议上明确表示:“. . .我们看待工具需求的方式并非来自特定的地理位置。这就是我们塑造中期和长期销售的方式。我们关注全球对硅片的需求,而这些芯片是在 X 国还是 Y 国生产,归根结底,这并不重要。我认为在查看您的分析模型时也要认识到这一点非常重要。我们的模型中没有特定的区域元素,全球对晶圆的需求推动了我们构建销售预期模型。”

因此,美国和盟国的管制措施实际上是改变了区域需求的构成,而非全球市场的构成。中国购买的先进设备比其他地区少,取而代之的是购买更多的成熟制程设备。本来可以卖给中国的先进设备,则被卖到了美国、中国台湾、韩国、日本和欧洲等地。同样,鉴于许多外国参与者由于担心中国产能过剩而对投资成熟节点持谨慎态度,因此这些设备主要销往中国用于这些生产线,而不是其他地方。当然,如果未来中国本土的半导体设备厂商在成熟制程市场份额持续增长以及在先进制程设备领域实现了全面突破,那么届时又将会出现新的格局。

7、美国厂商在境外制造和发货

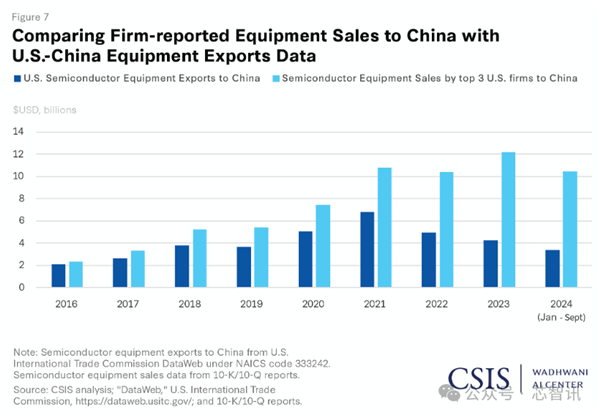

CSIS 对美国前三大半导体设备公司对中国半导体市场的销售收入进行了估计,方法是将其来自中国的收入减去报告为服务和非半导体设备业务(例如显示器、印刷电路板检测)的份额。该数字将包括这三家公司从其全球任何工厂运往中国的任何半导体制造设备销售额,无论这些工厂位于美国还是其他地方。

美国国际贸易委员会 (ITC) 提供的美国贸易数据根据6位数的北美行业分类系统 (NAICS) 代码报告所有美国出口的美元价值。“半导体机械制造”的 NAICS 代码是 333242,涵盖所有前端半导体制造设备。CSIS 收集了美国向中国出口的所有333242商品的 ITC 贸易数据。该数字包括在美国本土制造的任何半导体制造设备销售,无论这些销售是由美国拥有的公司还是其他海外公司拥有的。在实践中,美国排名前三的半导体制造设备公司——应用材料、泛林集团、科磊往往在对几乎所有国家的“半导体机械制造”出口中占据主导地位。

基于这两个数据集,我们可以看到,美国公司对中国的美国设备销售越来越多地从非美国出口。自 2016 年以来,尤其是 2019 年之后的国家/地区(见图 7)。

从2016年到2020年,销售额与出口额的比例增长了 34%,从 1.1亿美元增长到了1.5。然而,从2021年到2024年,该比率几乎翻了一番,从 1.6 增加到 3.1。换句话说,对中国的出口和对中国的销售额过去几乎相同,但在 2020 年后期间,美国采取了更严格的出口管制,销售额增长压倒性地超过了出口。行业消息人士告诉CSIS,大部分变化最初是由于美国公司寻求合法避免出口管制,这些管制在没有严格使用外国直接产品规则的情况下,仅适用于从美国本土的出口。

从2016年到2020年,销售额与出口额的比率增长了34%,比值从1.1增长到1.5。然而,从2021年到2024年,这一比例几乎翻了一番,从1.6增加到3.1。换句话说,这些半导体设备厂商对中国的出口额和对中国的销售额曾经几乎相同,但在2020年后的时期,他们的在中国的销售额远远超过了他们在美国的对中国出口额,而同期美国采取了更严格的出口管制。业内消息人士告诉CSIS,大部分变化最初是由于美国公司寻求合法地避免出口管制,在没有严格使用“外国直接产品规则”的情况下,很多出口管制措施仅适用于美国本土的出口。

这种解释与 KLA 首席执行官 Rick Wallace 的言论一致,他在公司 2020 年第三季度财报电话会议上讨论了某些版本的美国半导体设备出口管制如何不适用于在国外制造设备和从国外发货的美国公司。

Rick Wallace表示:“我们的理解是,(出口管制政策)将影响(我们)在美国制造的工具,这些工具是在我们的加利福尼亚工厂制造的。我们拥有三个主要的生产基地:以色列、新加坡和美国。因此,根据客户的不同,存在潜在影响。我们对这项限制的最终理解是,它将影响来自加州的工具。”

简而言之,不包括严格实施和执行“外国直接产品规则”或“美国人规则”的出口管制可能会促使美国公司将生产转移到海外,以合法地降低美国出口管制规则对其收入的影响。近年来,美国半导体制造设备公司确实也在加倍投资并扩大其非美国制造业务。

比如,应用材料和科磊都承诺对其新加坡制造工厂进行重大扩建,而泛林集团则在马来西亚建立了其最大的制造工厂。其他地区的半导体设备制造商也在增加其全球布局。

正如一位日本企业高管所说,他的公司将“开发重复的供应链——一个用于美国领导的经济集团,另一个用于中国领导的集团。”

据行业消息人爆料称,美国和其他国际半导体设备公司都开始被中国客户要求,从其供应链中降低美国来源,并在向中国销售产品时从美国境外发货。

这一事实表明,虽然美国政府及其盟友已经走上了一条没有回头路的“出口管制”道路,激进的出口管制政策在限制中国半导体产业发展的同时,也确实在推动中国半导体产业的“自主化”,同时也推动了美国及其他国际半导体公司的海外布局、生产外包(比如近期意法半导体、恩智浦和英飞凌纷纷宣布将部分芯片生产外包给中国本土芯片制造商)和对中国本土的投资(比如意法半导体与三安光电在华建合资碳化硅器件工厂)。

|