几经波折,拥有“辣条一哥”之称的卫龙美味全球控股有限公司”(以下简称“卫龙”)又一次向港股进发。

公开资料显示,仅在2021年卫龙便两次提交招股书,第一次是在2021年5月12日,彼时卫龙向港交所递交了招股书,但按照港交所上市规则,如果申请企业递表时间超过6个月未获批,则其招股书失效。

于是在这一年的11月12日,上市材料即将失效的前一天,卫龙又一次向港交所递交了上市申请,并在随后的11月14日通过上市聆讯,但直至2022年5月申请材料失效前,并未看到上市动作得到推进。

而直至2022年6月27日晚间,港交所对外披露,卫龙通过港交所上市聆讯时,人们才知道卫龙再一次向赴港IPO发起了冲锋,而这一次“辣条一哥”登陆港股的梦想能否照进现实呢?

1、“辣条”主业仍然能打,但增速放缓

在正式成长为“辣条一哥”前,无论是从品牌创办的契机,还是从企业的发展历程来看,卫龙都颇具几分传奇色彩。

而卫龙的起源,与创始人之一的刘卫平的经历更是息息相关,对于1978年出生于湖南省平江县的刘卫平来说,酱干制作是个并不陌生的事,因为对于当时在平江县生活的人们来说,酱干既是常见的产业,同时也是小县城里人们养家糊口的手段。

刘卫平也是从母亲处学会了制作酱干的手艺,而从酱干本身来说,虽然听上去简单,但制作的各个环节却颇为考究,从大豆的筛选、浸泡,再到后续的磨浆、滤浆以及最终的卤制环节,没有资深从业者的言传身教,很难领悟其中精髓,自然,在母亲的教导下,刘卫平逐渐对卤干这门手艺也驾轻就熟了。

随后在1998年,一场洪水让这一切发生了转变。在这一年,洪水导致酱干的原材料大豆出现短缺,大豆的价格更是从7毛一斤上涨至1块5,平江当地制作酱干的师傅们,开始尝试用小麦代替大豆制作酱干,自此,本是替代方案的试水,却颇受欢迎,这也让日后辣条的出现有了契机。

而如果说辣条的出现是一场地方产业基于原材料价格出现的必然变革,那刘卫平之后则完全是凭借一己之力,让辣条这种特色小吃,红遍了大江南北。

当开始用小麦替代大豆后,由于小麦的主产区在信阳、郑州等中原地区,刘卫平则在1999年带着兄弟刘福平转战河南漯河,开出了第一家辣条小作坊,并于2001年成立了平平食品厂,两年后,卫龙品牌正式诞生,自此,卫龙成为辣条这一品类代名词,并成功的成为了一代消费者们的共同回忆。

在成为畅销零食的同时,卫龙在国内的市场占有率也不断提升,甚至放在细分的辣条类目中,常年稳居榜首。

在卫龙此前的招股书中,援引弗若斯特沙利文的报告显示,2020年,卫龙是中国最大的辣味休闲食品参与者,市场份额为5.7%,按零售额计是第二大参与者的3.8倍,此外,放在2020年国内的休闲食品行业大盘下,收入超过2000万人民币经营业务的企业有约3000家,在如此众多企业中,卫龙排名第11位。

然而,在招股书中,氢消费也注意到,虽然凭借市场占有率和品牌在消费者心智占领上的先发优势,让卫龙稳居行业前列,并逐年均实现了营收的增长,但一个不争的事实是,这种增长趋势正在放缓。

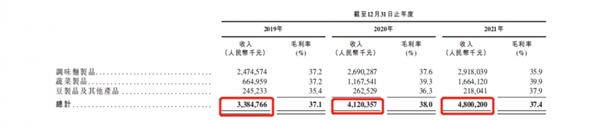

最新披露的招股书显示,2019年至2021年,卫龙分别录得收入约33.85亿元、41.2亿元和48亿元,虽然营收实现了上涨,但对比2020年,营收增速却出现了放缓,并从2020年的21.71%下滑至2021年的16.50%。

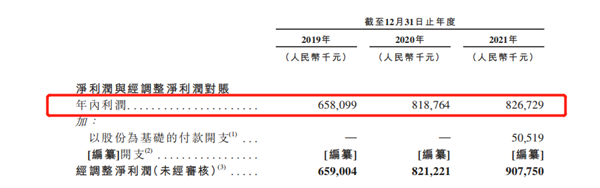

据招股书显示,其于2019年至2021年分别录得年内利润约6.58亿元、8.19亿元和8.27亿元,值得注意的是,通过计算,2020和2021年两年,其在年内利润增速上,也出现了下滑,并从2020年的24.47%下滑至2021年的0.98%。

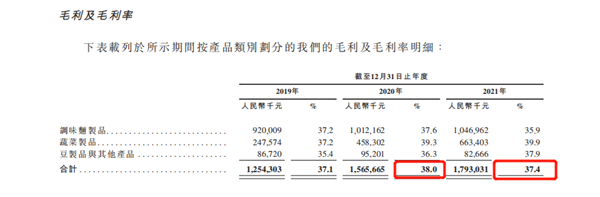

同时,卫龙的毛利率也从2020年的38%下滑至2021年的37.4%。

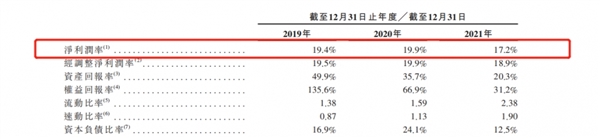

此外,卫龙2021年的净利润率也低于往年。招股书显示,2021年卫龙的净利润率为17.2%,低于2019和2020年19.4%、19.9%的净利润率。

对此,卫龙表示,“主要原因是销售费用和管理费用大幅上涨,前者占收入比重从上年同期的9%增至10.84%,后者从4.9%增至7.5%。”

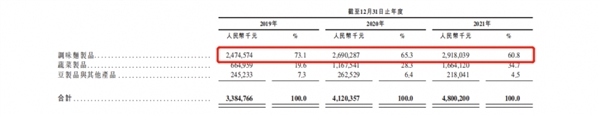

值得注意的是,辣条依然是卫龙的主要收入来源。2020年,卫龙调味面制品收入26.9亿元,占公司总收入65.3%;2021年,卫龙来自调味面制品收入为29.18亿元,同比增长8.47%,占比虽从65.3%缩减至60.8%,但营收贡献率也持续在60%以上。

但辣条产品的毛利润下降,正在拖累卫龙整体净利润率。而辣条利润下降的原因,主要还是疫情之下原材料上涨导致。

为了应对原材料的上涨,自2022年5月,卫龙就对主要产品的价格进行上调,涨到了15.1元/千克。豆制品也从2018年的22.4元/千克,涨至2021年30.2元/千克。不过,从当下辣条利润的下降和豆制品的总体盈利来看,价格的上涨显然没能覆盖材料成本。

这说明,卫龙虽然也开辟蔬菜制品、豆制品等第二、第三增长曲线,但依然受辣条牵制,一旦辣条利润下降,整体品牌的利润也跟着下跌。

2、“不差钱”的卫龙,为何执着于上市

如果仅从赴港IPO的角度,卫龙或许未必能受到业界如此高的关注度,毕竟在零食赛道中,洽洽食品、三只松鼠等诸多玩家早已完成上市,而之所以卫龙备受关注,很大程度上源于,在外界过往认知中“不差钱”的卫龙,开始对资本市场抱有兴趣了这件事本身。

毕竟,从招股书来看,卫龙的现金流是充裕的,此外,据招股书显示,在销量上,卫龙辣条的销量从2020年的17.95万吨一路上涨至2021年的19.36万吨,在这样庞大的销量下,现金流自然能得到进一步的保障。

此外,从过往的融资节奏上来看,卫龙的“不差钱”也可以略知一二。

据天眼查数据显示,继成立至今的20年间,卫龙尚未进行过任何一笔融资,而最近一笔融资,还是在其于去年5月向港交所递表前进行的Pre-IPO轮融资,该笔融资金额折合成人民币为35.32亿元。

值得注意的是,就在完成Pre-IPO轮融资后,卫龙还曾对外宣布,向新一轮投资者之外的现有股东派息5.6亿元。

因此,派息加之融资和赴港IPO多件事叠加在一起时,便引发了外界对于“不差钱”的卫龙,拥抱资本为哪般的揣测。

而在卫龙的招股书中,或许可以看出一些端倪,其在资金用途中提到,“拟将此次募集资金用于:扩大和升级生产设施与供应链体系、投资及收购对公司业务有协同作用的企业、拓展销售和营销网络、品牌建设、产品研发、业务数智化建设以及补充营运资金。

显然,相较现金流,夯实渠道、数智化建设等,从而进一步稳固自身产品护城河,才是卫龙更加看重的事情。

而这种对于未来的焦虑,在卫龙招股书中也有所提及,其中提到,“经销商减少或将导致订单取消或减少,并可能对经营业绩造成影响”。

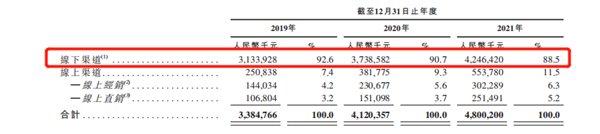

卫龙有多依赖经销商呢?根据招股书,在整体业绩中,卫龙几乎九成销售额来自经销商。2019年至2021年,线下经销商的销售分别占卫龙总收入的92.6%、90.7%及88.5%,而线上经销商的销售分别仅占4.2%、5.6%及6.3%。

同时这也说明,在各家越来越注重线上渠道同时,卫龙在线上渠道的缺失,以及可想而知的竞争压力。

3、相较竞对,卫龙的对手是自己

值得注意的是,在卫龙赴港IPO几经波折的同时,其融资规模也出现了变化,相较于2021年下半年的10亿美元,其最新的融资规模已经调整为5亿美元。

此外,卫龙在赴港IPO上的几经辗转,也引发了外界对此的解读。

香颂资本执行董事沈萌此前更是在接受媒体采访时评价称,“卫龙的辣条产品规模已经很大,未来成长空间可能有限,对于投资者来说回报潜力稍显不足,而在港股企业和投资者彼此的需求是决定上市成功与否的关键,因此前两次失效的原因,不排除是无法吸引到足够的投资需求”。

而相较于赴港IPO的挑战,对于卫龙来说,来自于竞对的压力也在不断加剧,这一点从此前卫龙拿下了Pre-IPO融资时,估值一度上涨至600亿元时,市场对此的情绪反馈中便可以略知一二。

当时业界观点曾指出,卫龙的估值成色待考。

毕竟放在零食赛道里,以2020年为例,三只松鼠的营收为97.94亿元、洽洽为52.89亿元,卫龙则是41.2亿元,而前两者的市值也仅为83亿元和263亿元。

此外,相较于卫龙在营收上依赖于调味面制品,无论是洽洽还是其他已经成功上市企业的珠玉在前,无不在向外展示着的产品结构的多元化对于企业后续增长所能起到的重要作用。

以靠葵花子产品起家的洽洽为例,据其2021年财报显示,在营收相较2020年增长5.86%的同时,其于2017年推出的小黄袋每日坚果产品,为整体营收贡献了13.66亿元,在总营收的占比中达到了22.83%,同比2020年增长了43.82%。

值得注意的是,或许是看到了多元化的发展趋势,卫龙近些年来也在布局产品多元化矩阵上有所尝试。

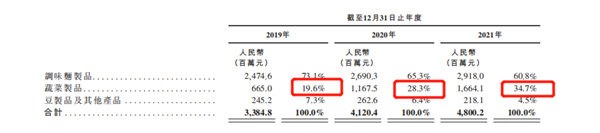

据其招股书显示,在主业调味面制品之外的蔬菜制品,其在营收中的占比,已从2019年的19.6%,上涨到了2021年的34.7%。

对此,朱丹蓬曾在接受媒体采访时指出,卫龙未来必然需要进行“五多”战略布局,即多品牌、多品类、多场景、多渠道、多消费人群的布局,这样其整个经营风险才会更低,护城河才会更宽更深。

此外,氢消费注意到,相较于竞对的压力,卫龙更大的“对手”或是其自己。

如上文所述,卫龙几乎九成销售额来自线下经销商,这让卫龙在营收增长上获得了更多的确定性,并由此形成较好的抗风险能力,但同时在招股书中也提到,其线下经销渠道的存货是在不断上涨的,这一点在卫龙招股书风险因素中也有所提及。

其中提到,“截至2019年、2020年及2021年12月31日,我们的存货分别为人民币399.9百万元、人民币 541.0百万元及人民币604.3百万元。我们于2019年、2020年及2021年的存货周转日数分别为 60天、67天及70天。”

显然,凭借线下渠道强势而构建起稳健营收的卫龙,其线下渠道也在面临一定的挑战。

而或许从招股书中可以看到,卫龙的财务数据等都可圈可点,但通过赴港上市,完成从国货向知名品牌的蜕变,仍有待时间检验。

|