3月31日晚间,国家互联网信息办公室下设的“网络安全审查办公室”宣布,按照《网络安全审查办法》,对美国存储芯片大厂美光公司(Micron)在华销售的产品实施网络安全审查。

此消息一发布,立刻引发了业内的热议,都在讨论此事可能对于整个存储芯片市场所带来的影响。

但是,由于这份公告并未公布详细的细节要求,所以具体的影响尚不清楚。

比如,此次审查是会涉及到美光的所有产品,还是只有DRAM相关产品或者是只有NAND Flash相关产品?在审查期间,美光目前在中国销售的产品是否需要下架和暂停销售?中国厂商或海外厂商基于美光晶圆或芯片制造的产品是否也将受到影响?

目前,这一切都还不清楚,美光也并未对此事做出回应。

受该消息影响,当地时间3月31日,美光股价下跌4.36%收盘。

对美光及相关中国厂商有何影响?

根据美光的财报显示,2022财年美光来自中国客户的销售收入占比为10.7%(2021财年为8.8%)。

根据相关机构的分析认为,虽然这个占比并不高,但是美光有较大一部分并非为中国实体所购买的产品,最终也流入到中国,被用于相关产品的制造。

美光在中国的主要客户为OPPO、vivo、小米等手机厂商,美光移动业务部门收入(FQ为9.45亿美元)有很大一部分是来自他们。

如果美光自有品牌产品在中国的销售受到影响,那么或将导致其在中国的客户转向三星、SK海力士、铠侠等存储芯片制造商,以及中国本土的存储芯片制造商长江存储和长鑫存储。

美光除了在中国有销售自有品牌的存储产品之外,同时也有向一些OEM厂商销售存储晶圆或存储芯片,以供他们将其封装成相应的存储模组产品。

比如国内的江波龙和佰维存储等厂商都有采购美光的存储晶圆或芯片,再整合相应的存储控制权,来设计和制造自有品牌的存储模组产品。

所以,此番中国网信办对于美光在华销售产品的审查,可能将不单单影响到美光本身,同时还将影响到江波龙、佰维存储等存储模组制造商,以及相关的存储控制器厂商。

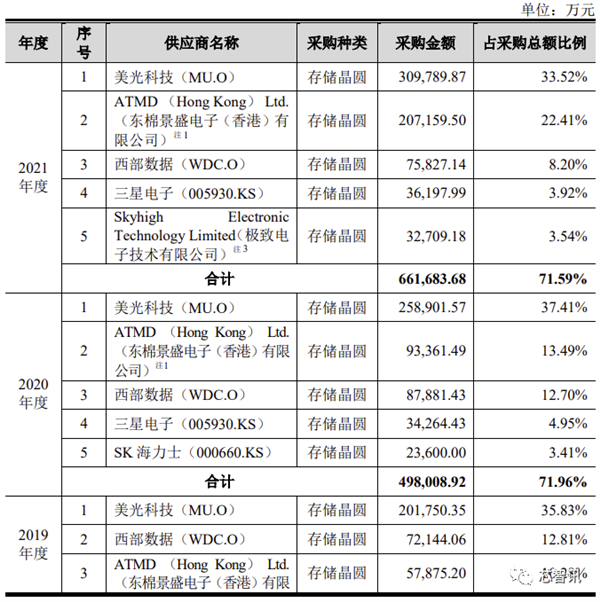

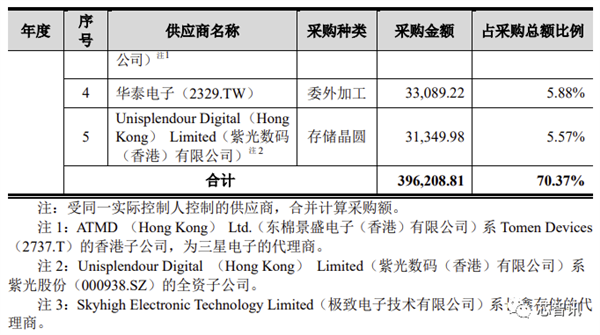

以江波龙为例,根据招股书显示,在存储晶圆领域,江波龙与全球最大的存储晶圆原厂三星电子合作历史超过 20 年,与全球领先的存储晶圆原厂美光科技、西部数据(闪迪)亦有超过 10 年的合作历史。

近年来,随着国内存储晶圆厂商长江存储、长鑫存储的存储晶圆的量产与技术提升,江波龙也已与长江存储、长鑫存储开展了业务合作。

2019年至2021年,美光科技一直是江波龙的第一大存储晶圆供应商,在这三年间,江波龙向美光采购的存储晶圆金额分别为201,750.35万元、258,901.57万元、309,789.87万元,在总采购额当中的占比分别达到了35.83%、37.41%、33.52%。三年累计采购金额超过77亿元。

从采购金额和占比来看,2019年至2021年间江波龙对于美光的存储晶圆的依赖度还是相对较高的,当然近年来有持续降低的趋势。

2022年以来,江波龙持续加大了对于国产存储芯片的采用,其他供应来源也在加强,目前美光已经跌出了其前三大供应商。

江波龙的存储芯片供应商主要包括慧荣科技(SMI)、联芸科技、美满电子(Marvell)等。

至于佰维存储, 根据其招股书显示,在存储晶圆领域,佰维存储与美光、三星、SK 海力士、铠侠、西部数据等国 际主流存储晶圆厂商拥有长达 10 余年的密切合作关系,与包括三星、西部数据、 长江存储在内的厂商达成 LTA/MOU 战略合作。

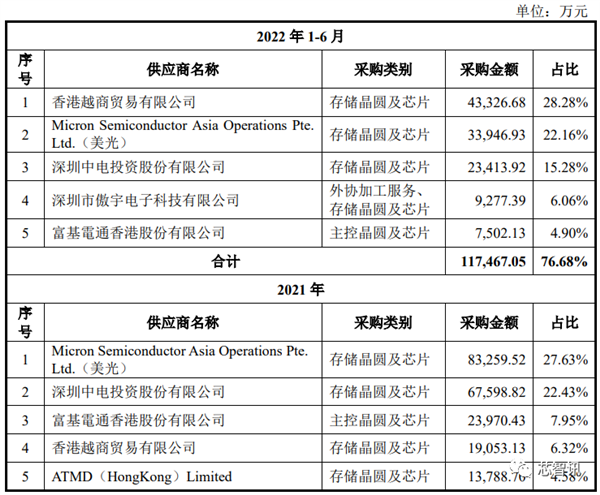

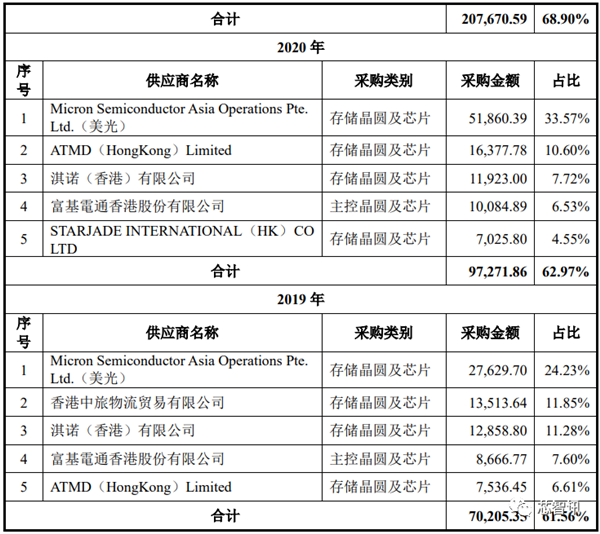

2019年至2021年,美光科技也一直是佰维存储的第一大存储晶圆及芯片供应商,直到2022年上半年,美光才跌至第二大供应商。

在这三年半时间里,佰维存储向美光科技采购的存储晶圆及芯片金额分别为27,629.70万元、51,860.39万元、83,259.52万元、33,946.93万元,在总采购额当中的占比分别达到了24.23%、33.57%、27.63%、22.16%。三年半累计采购金额接近19.7亿元。

从采购金额和占比来看,佰维存储对于美光的存储晶圆及芯片的依赖度也是比较高的,但总体的占比也呈现持续下滑态势。

佰维存储的存储控制供应商主要包括慧荣科技、英韧科技、联芸科技等。

显然,如果此次网信办对于美光在华销售产品的审查涉也包括第三方基于美光晶圆或芯片制造的产品,并且在审查过程中,要求相关产品暂停销售,那么江波龙、佰维存储等存储模组制造商也将会受到一定影响,同时也将连带影响到相关的存储控制器供应商。

不过,这种可能性不是特别大,毕竟中国政府需要顾及到对于本土相关厂商的负面影响。而且国家大基金也是江波龙的股东之一。

但不管怎样,网信办对美光的审查之举,无疑将会进一步推动江波龙、佰维存储等国产存储模组制造商基于供应链安全考虑,在后续减少对于美光存储晶圆/芯片的依赖,这也意味着三星、SK海力士这两家在中国大陆拥有庞大存储芯片产能的供应商直接受益,同样中国本土的存储芯片制造商长江存储、长鑫存储也将从中受益。

为何会拿美光“开刀”?

2022年10月,美国出台了针对中国半导体产业的出口管制新规,其中就有明确限制向中国销售可以被用于128层及以上3D NAND、18nm及以下DRAM制造的相关设备。

此举不仅限制了长江存储、长鑫存储等中国本土存储芯片制造商的技术升级和产能扩张,同时也影响到了三星、SK海力士在中国大陆的技术升级和产能扩张,而这背后似乎有着美光的推波助澜。

根据集微调查数据显示,2018年至2022年,美光逐年加大向美国政府游说的力度,5年支出954万美元用于游说政府官员,其核心目的似乎正是为了打击中国的存储制造产业。

这这5年间,美光向美国政府部门提交了超过170个游说内容,其中,贸易、知识产权、中国竞争内容几乎都将矛头指向了中国,技术、制造、移民内容也与中国高度相关, 除去税收、拨款游说内容之外,与中国相关的游说内容占比高达67%。

2018年,美光与联电以及中国DRAM厂商福建晋华等企业之间的技术专利纠纷,突然被美国政府上升到“威胁国家安全”的高度,并直接将福建晋华列入了实体清单,导致了正在建设当中的福建晋华工厂直接陷入停摆。

2022年10月,美国出台了对华半导体出口新禁令,其中不仅涉及先进逻辑芯片制造设备,还涉及到了存储芯片制造所需的设备的限制。

这不仅打击了中国本土的存储芯片制造商,同时也影响到了在中国大陆拥有庞大存储芯片制造产能的三星、SK海力士等。

2022年12月,国产NAND制造商长江存储又被美国列入了实体清单。

这一切的背后,美光无疑是最大受益者。

资料显示,三星在中国大陆的西安、苏州拥有存储芯片工厂。其中,西安工厂是三星在华最大投资项目,主要制造3D NAND闪存芯片。截至目前,西安厂两期项目总投资已高达270亿美元。

数据显示,三星西安工厂月产能将达到26.5万张12英寸晶圆,占三星全球NAND闪存芯片总产量的42%,占据超过10%全球NAND闪存芯片产能。2022年,三星半导体西安工厂产值将突破1000亿元人民币。

SK海力士目前在中国大陆无锡、大连(从英特尔手中收购而来)拥有晶圆厂。

截止至2020年,SK海力士已累计在中国投资超过200亿美元,在无锡拥有4000多名员工,并于2019年完成第二工厂C2F的建设。

随着C2F项目的持续推进,无锡工厂将承担SK海力士DRAM芯片全球生产总量近一半的份额。

根据调研机构 TrendForce 的数据显示,截至 2022 年为止,三星西安工厂约占全球 NAND Flash总产量的16%,而 SK 海力士无锡工厂约占全球 DRAM总产量的 12%,其大连工厂则是占 NAND Flash产量的6%。

显然,在美国对华半导体出口管制新规之下,以及荷兰和日本跟进美国新规出台的限制措施,三星、SK海力士在中国大陆的工厂后续进行技术升级和产能扩张,必然将会受到严重的阻碍。

如果美国后续不发放许可的话,三星、SK海力士的产能可能将会持续萎缩,甚至被迫转出大陆,而这两家厂商也是美光在存储芯片市场的最大竞争对手。

根据TrendForce的数据显示,美光在2022Q4 NAND Flash市场的份额为10.7%,排在三星(33.8%)、铠侠(19.1%)、SK海力士(17.1%)、西部数据(16.1%)之后。美光在2022Q4 DRAM市场的份额为23.0%,仅次于三星(45.1%)和SK海力士(27.7%)。

至于长江存储和长鑫存储这两家中国本土存储芯片制造商,目前虽然在技术上进展很快(比如领先美光量产了232层NAND),但是产能规模相对较小,随着美日荷三国在半导体设备上的联合限制,无疑将极大阻碍他们的发展,随着时间的推移,与美光等海外存储厂商之间的差距将会被持续拉大。

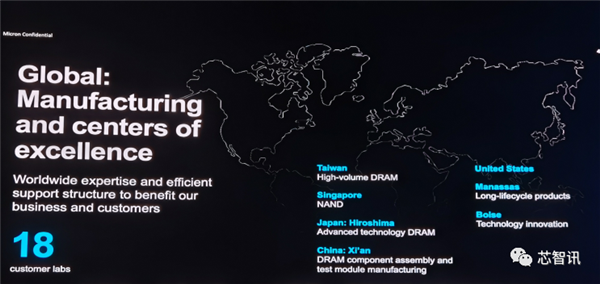

相比之下,美光在中国大陆既没有研发中心(去年年初已解散了其位于上海的近150人左右研发中心)、也没有存储晶圆制造工厂,仅在西安拥有一座封测厂,这也是美光科技在中国大陆唯一的制造工厂。

根据资料显示,美光西安成立于 2006 年,位于西安高新技术产业开发区,是美光 DRAM 颗粒封装和测试以及模组制造基地。2022年产值为196.5亿美元,美光西安进出口总值持续稳步增长,连续 16 年位列陕西省第一名。

虽然美光西安厂规模并不算小,但是这并不是一座晶圆制造厂,这也意味着美光在中国的封测厂并不会受到美国新规的影响。

基于以上种种信息综合来看,不得不让人怀疑美光是美国近年来持续打击中国存储产业的幕后推手之一,这或许也解释了为何此次会先拿美光“开刀”,但这次可能更多是警告,不会下重手。

值得注意的,自去年以来,受消费电子市场持续疲软,目前存储芯片市场正处于供应过剩、价格持续下跌的状态。

TrendForce预计,第二季 DRAM均价跌幅将达10%~15%(第一季跌幅近 20%),NAND Flash均价将持续下跌5-10%。

此时工信部对于美光启动审查,即便是会涉及产品下架、暂停销售,也不会引发存储芯片供应链的混乱,不会出现存储芯片短缺的问题,反而可能将有助于存储芯片市场的触底反弹,也有利于中国本土及在中国大陆有设厂的存储芯片制造商。

|