近两年来,由于全球芯片持续供不应求,促使各大晶圆制造厂商纷纷扩产应对,这也直接推动了全球半导体设备的市场的增长。根据国际半导体产业协会SEMI的统计,2021年全球半导体制造设备销售额激增,相比2020年的712亿美元增长了44%,达到1026亿美元的历史新高。

近日,芯智讯根据各半导体设备公司财报及相关公开数据,整理了2021年自然年度(2021年1-12月)全球前15大半导体设备供应商的销售数据及排名显示,美国应用材料以241.72亿美元的收入排名第一,光刻机大厂荷兰ASML以217.75亿美元排名第二,之后的前五厂商分别为日本东京电子(172.78亿美元)、美国泛林集团(165.24亿美元)、美国科磊(81.65亿美元)。

之后排名第6至第15的公司分别为:日本爱德万(39.07亿美元)、美国泰瑞达(37.03亿美元)、日本SCREEN(36.32亿美元)、韩国SEMES(24.86亿美元)、日本日立高科(预计24.53亿美元)、日本迪斯科(21.67亿美元)、荷兰ASMI(20.24亿美元)、日本尼康(19.98亿美元)、中国香港ASM太平洋科技(17.39亿美元)、日本Kokusai Electric(16.38亿美元)。

可以看到,进入全球前10大半导体设备企业的门槛约为24亿美元,而进入全球前15大半导体设备企业的门槛则约为16亿美元左右。

以2021年全球半导体制造设备销售额1026亿美元来计算,前五名厂商的总营收(879.07亿美元,包括部分非半导体设备销售收入)贡献了整个行业超过85%的营收。第四名的泛林集团的营收是第五名科磊的两倍,而科磊的营收又是第六名的泰瑞达的两倍以上,这也显示出半导体设备市场强者恒强的特性。

另外,从前十五大半导体设备厂商总部的所属地区来看,美国4家,且排名均位于前七;日本7家,占据了近半;荷兰2家;韩国1家;中国香港1家。由此也可以看出,美国、日本、荷兰在半导体设备领域的强势地位。

需要强调的是,由于各半导体企业的年报统计的起止时间上有差异,所以正如该统计备注当中所指出的,这份统计数据统计的2021年自然年度的各企业的半导体相关收入,而非各企业2021/22财年的营收。涵盖了半导体设备、FPD设备及相关的服务收入。

1、应用材料

应用材料(Applied Materials,AMAT)成立于1967 年,是全球最大的半导体设备厂商。其产品主要覆盖薄膜沉积(CVD、PVD 等)、离子注入、刻蚀、快速热处理、化学机械平整(CMP)、计量检验等设备。

数据显示,2019 年应用材料占据了全球70%的CMP设备市场。另外有数据显示,在全球 PVD(Physical Vapor Deposition)设备市场,应用材料拥有近 55%的份额,在全球 CVD(ChemicalVaporDeposition)设备市场份额也达到了近 30%。在刻蚀设备领域,应用材料也有着不小的市场份额。

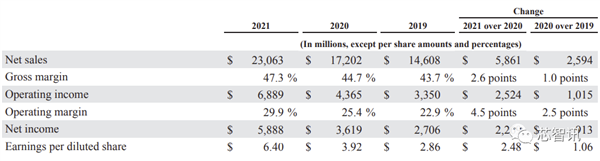

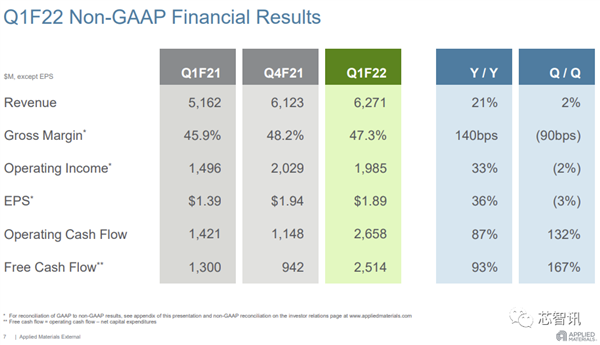

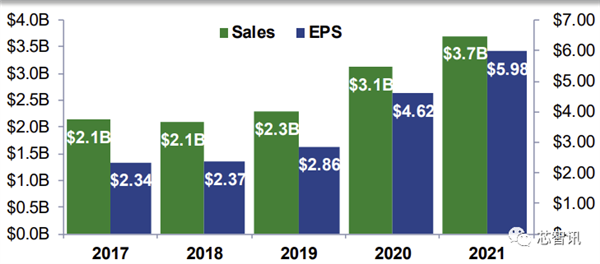

财报显示,应用材料截止2021年10月31日的2021财年营收为230.6亿美元,同比增长34%。为了尽量靠近2021年自然年的业绩,我们用其2021财年的营收加上其截止于2022年1月30日2022财年第一财季的营收(62.7亿美元),再减去其截止2021年1月30日的2021财年第一财季的营收(51.6亿美元),即应用材料在2021年自然年度的营收约为241.7亿美元。

从收入来源地区看,2021年度,应用材料来自中国大陆地区的营收占比最高,达到了约33.8%。其次是韩国20.3%,台湾19.8%,美国10.7%,日本8.5%。

根据应用材料最新公布的财报显示,其截至2021年5月2日为止的第二财季营收为62.45亿美元,基于GAAP(一般公认会计原则),公司毛利率为46.9%,营业利润为18.9亿美元。其中来自中国大陆的营收占比进一步提升到了34%。

展望2022财年第三季度,应用材料公司预计净销售额约为62.5±4亿美元,其中包括由供应链挑战所带来的预期影响。调整后的非GAAP稀释每股盈余预计在1.59美元至1.95美元之间。

2、ASML

作为全球第一大光刻机厂商,ASML公司占据了全球90%以上的高端光刻机市场(以销售额计算),也是全球唯一一家能够供应7nm以下先进制程所必需的EUV光刻机的厂商。

一台EUV光刻机售价约2亿美元,而可以制造2nm先进制程的ASML的新一代高数值孔径 (High-NA) EUV光刻机EXE:5500的售价将更是高达约4亿美元。

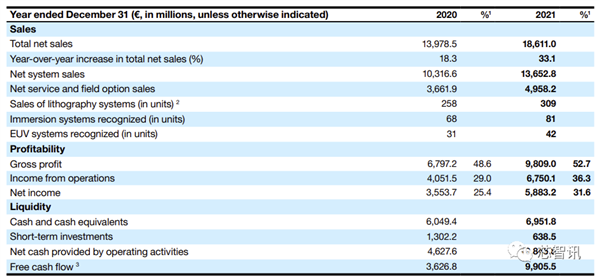

ASML的公布的截止2021年12月31日的2021年全年营收为186.11亿欧元,同比增长35%。按照2021年度欧元兑美元中间汇率1:1.17换算,约为217.75亿美元。

2021年ASML来自光刻系统方面的营收为136.53亿欧元,总共销售了287台光刻系统。具体的销量方面,EUV光刻系统42台,贡献了约63亿欧元,销售额占比高达46%;ArFi光刻系统81台,销售额占比36%;ArF光刻系统131台,销售额占比10%;i-Line光刻系统33台,销售额占比1%。

从ASML的光刻系统最终出货地来看,中国台湾地区贡献的销售额占比高达44%,韩国占比35%,中国大陆占比16%。

根据ASML最新公布的2022年一季度财报显示,该季度ASML实现净销售额35.34亿欧元,同比下滑19%,毛利率为49%,净利润6.95亿欧元,新增订单金额70亿欧元。从最终出货地的营收占比看,来自中国大陆的占比最高,达34%,紧随其后的是韩国29%,中国台湾22%,美国6%,日本7%。

ASML预计第二季度净销售额在51亿至53亿欧元之间,毛利率约为49%-50%。预计研发成本约为7.9亿欧元,销售及管理费用约为2.2亿欧元。2022年全年营收预期增长仍为20%左右。

3、东京电子

东京电子是日本最大、全球第三大半导体制造设备提供商,公司总部在日本东京,主要从事半导体制造设备和平板显示器制造设备的研发和生产。主要产品包括:涂布/显像设备、热处理成膜设备、干法刻蚀设备、CVD、湿法清洗设备及测试设备。

资料显示,东京电子是涂胶显影设备领域的行业龙头,涂布设备在全球占有率达到87%。另外,FPD(平板显示)制造设备中,其蚀刻机设备占有率达到71%。

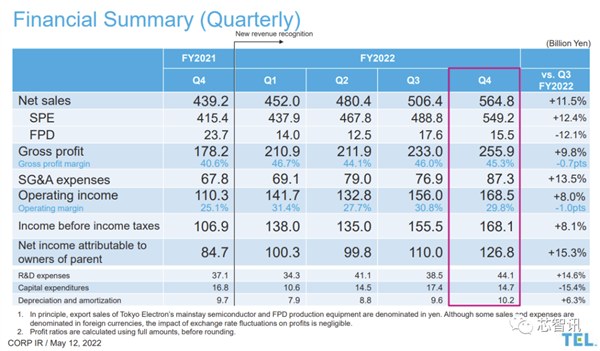

东京电子2021/22财年(2021年4月1日至2022年3月31日)财报显示,该财年营收20,038亿日元,同比增长43.2%。根据其公布的2021自然年度的四个个季度的业绩合计约18780亿日元(包括了FPD生产设备营收678亿日元),按照2021年1日元兑0.0092美元的汇率中间值计算,约合172.78亿美元。

从营收来源地区来看,2021年东京电子来自中国大陆的营收占比最高,达到了27.5%,紧随其后的是韩国21.3%,中国台湾18.8%,美国11.8%,日本9.8%。

东京电子今年一季度的营收为5648亿日元,同比增长11.5%,毛利为2559亿日元,同比增长9.8%。来自中国大陆的营收占比为22%。

东京电子指出,预计半导体制造设备市场将进一步成长,因此预估本财年(2022年4月-2023年3月)合并营收将年增17.3%至23,500亿日圆、合并营业利率将年增19.5%至7,160亿日圆、合并净利润将年增19.7%至5,230亿日圆。

4、泛林集团

泛林集团又称拉姆研究,成立于1980年,其产品主要包括刻蚀设备、薄膜沉积(Deposition—CVD/ECD/ALD)设备以及去胶和清洗(Strip & Clean)、镀铜等设备。在刻蚀设备市场约占全球45%份额,全球第一,其中导体刻蚀约占全球50%以上的市场份额,全球第一;介质刻蚀约占全球20%以上的市场份额,全球第二;CVD约占全球市场20%左右的市场份额,全球第三。

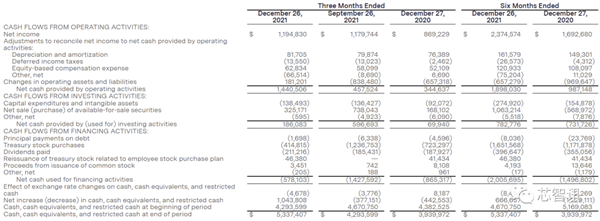

泛林集团的2021财年统计的是2020年6月28日至2021年6月27日的财务数据。根据其公布的各个季度的数据来看,截至2021年12月26日的2021自然年度的营收约为165.24亿美元。

从营收来源地区来看,2021年泛林集团来自中国大陆地区的营收占比也是最高的,达到了33%,紧随其后的则是韩国26.8%,中国台湾15%,美国5.5%。

泛林集团公布的截至2022年3月27日的第三财季业绩显示,该财季营收40.6亿美元,上年同期为38.48亿美元。季度净利润10.22亿美元,上年同期为10.71亿美元。

5、科磊

科磊公司成立于1976年,总部在美国加州硅谷主要为半导体、数据存储、LED 及其他相关纳米电子产业提供前道工艺控制和良率管理的解决方案。产品种类已经覆盖加工工艺环节的各类前道光学、电子束量检测设备。凭借其检测产品高效、精确的性能特点,科磊在半导体检测量测设备领域拥有绝对的龙头地位。

从具体产品来看,科磊产品范围广泛,包括了缺陷检测、Overlay、CD 量测,膜厚等,应用材料主要是缺陷检测及复查、CD 量测等,日立主要为 CD-SEM 量测、缺陷检测等。

根据 2018 年 SEMI 数据,在全球半导体前道检测设备领域科磊拥有高达52%的市场份额。

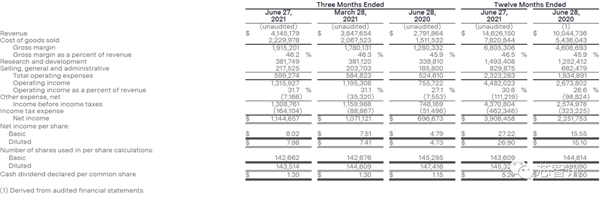

根据科磊的年报显示,由于其通常是以截至6月30日之前的12个月为一个财年,根据其财报公布的各个季度的数据计算,可得到其2021年自然年度的营收约为81.65亿美元。

从收入的来源地区看,科磊2021年的营收当中,中国大陆的占比最高,达到了27%,之后则是韩国17.5%,中国台湾28.6%,美国10.5%,日本8.3%。

科磊公布的2022财年第三季度(2022年1-3月)业绩显示,总收入为22.89亿美元,同比增长了27%。

对于2022年全年的预期,科磊基于其设备预订量的增长以及大量积压的订单,认为2022年需求将继续超过供应,并预计在2022年之前季度收入将会连续增长,全年整体收入增长将超过20%。为此,科磊将在全球制造范围内战略性地增加产能,以支持这一前景和客户不断增长的过程控制要求。

6、爱德万

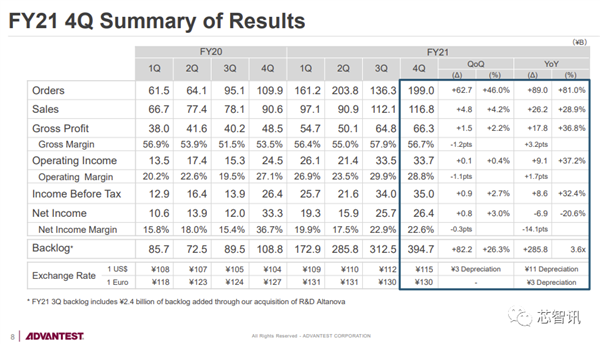

爱德万(Advantest)成立于1954 年,总部位于日本东京市,是全球领先的半导体测试设备厂商,拥有种类完善的半导体后道测试台和分选机。数据显示,在储存器测试台细分市场领域,爱德万以40%的市占率长期位居全球首位。

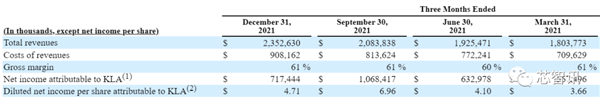

爱德万的年报通常是以截至3月31日之前的12个月为一个财年,根据财报公布的各个季度的数据计算,可得到其2021年自然年度营收为39.07亿美元。

7、泰瑞达

泰瑞达成立于2003年,总部位于美国马萨诸塞州,是一家全球顶尖的自动测试设备的供应商。泰瑞达的自动测试装备产品和服务包括:半导体测试系统、军事/航空测试仪器和系统、储存测试系统、电路板测试和检查系统、无线测试系统。

根据泰瑞达公布的财报数据显示,其2021年自然年度营收为37.03亿美元。

2022年第一财季(1月1日-2022年4月3日)泰瑞达营业收入7.55亿美元,净利润1.62亿美元。

泰瑞达总裁兼首席执行官Mark Jagiela表示,进入第二季度,测试中的需求环境比我们1月份的展望逐步改善,汽车和闪存终端市场尤其强劲。在工业自动化方面, Universal Robots和autonomous mobile robot需求依然强劲,预计全年收入增长率将加快。2022年第二季度的收入指引为7.8亿美元至8.7亿美元。

8、Screen

Screen(迪恩士)成立于1973年,总部位于日本东京,产品覆盖半导体、LCD、印刷电路板制程设备。资料显示,Screen在单晶圆清洗设备市场占有率高达54.9%。

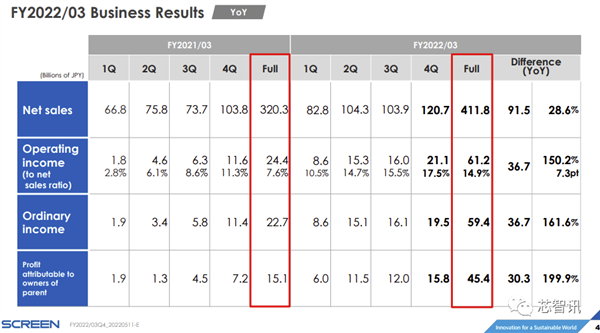

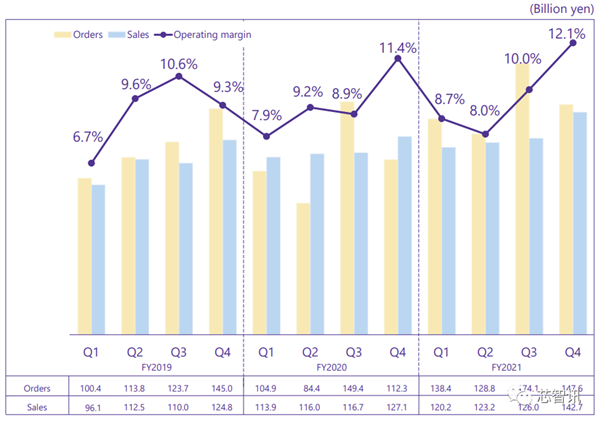

Screen的2021/22财年的年报(2021年4月-2022年3月)营收是4118亿日圆,同比增长28.6%。通过查阅财报可以看到,其2021年自然年度的营收为其2022财年前三季度营收2911亿日元加上2021财年第四财季营收1038亿日元,最终计算得到的年度营收为3949亿日元,约合36.32亿美元。

财报也显示,Screen今年一季度(2022年1-3月)营收为1207亿日元,同比增长了14%。

Screen表示,一季度SPE订单额创新高。Screen社长广江敏朗在线上财报说明会上也表示,“来自晶圆代工厂等企业的订单强劲,此种情况预估将持续至2023年3月”。

9、SEMES

SEMES是韩国三星电子旗下的一家半导体设备供应商(三星拥90%以上的Semes的股份),同时也是韩国最大的半导体设备制造商。目前,Semes的产品主要包括半导体前道工序领域的清洗(LOTUS、BLUEICE PRIME)、Phototrack(OMEGA-S、OMEGA-K)、蚀刻(Michelan O3、Michelan C4)设备,还有后道工序的Bonder、Probe、Test Handler等设备。

根据SEMES官网数据显示,其2021年全年的收入为3.12万亿韩元,按照2021年韩元兑美元的中间汇率(1:0.0008)计算,约合24.96亿美元。营业利润为3533亿韩元,约合2.83亿美元。这是该公司迄今为止最好的年度业绩。与2020年相比,收入和营业利润也分别增长了41%和24%。其中,晶圆厂相关设备占Semes的2021年收入的75%,而平板显示设备占比1.7%。作为对比,在2020年,其晶圆厂设备占其年收入的61.24%,而平板显示设备占比9.9%。

10、Hitachi Higt-Tech

日本日立高科(Hitachi Higt-Tech)成立于1947年,是全球领先的设备大厂。主要产品包括半导体设备、电子显微镜、FPD设备及医疗分析设备等。其中,面向半导体领域提供过程设备,计量和检测设备,其核心产品包括CD测量SEM和等离子蚀刻系统,可实现高精度超细加工。此外,其FPD设备包括包括Array、Cell、Module、彩色滤光片之制程设备,包含玻璃基板表面检查设备、曝光机、湿制程设备等。

日立高科2020年半导体相关业务营收为2186.09亿日元,约合20.11亿美元。如果按照其2021年营收增长22%(2021年全球半导体制造设备销售额同比44%增长的中位数)来计算,将到达24.53亿美元。

11、DISCO

DISCO(迪斯科)创立于1937年,总部位于日本东京,是全球领先的晶圆切割设备厂商。

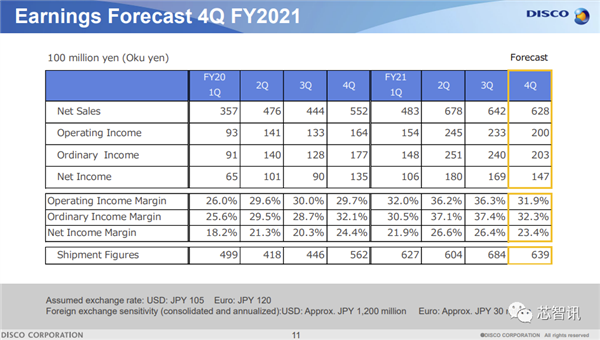

其2021/22财年(2021年4月-2022年3月)营收2,537.81亿日圆,同比增长38.8%。按照其财报展示的各个季度业绩数据计算,其2021年自然年度的营收为2355亿日元,约合21.67亿美元。

DISCO今年一季(2022年1-3月)度营收628亿日元,同比增长13.77%。

DISCO指出,因客户投资意愿持续旺盛,该公司产能将持续全开来因应,预估今年二季度(2022年4-6月)合并营收将较去年同期成长29.2%至624亿日圆、合并营益预估大增43.7%至222亿日圆、合并纯益将大增48.4%至157亿日圆,出货额预估将成长8.9%至683亿日圆。

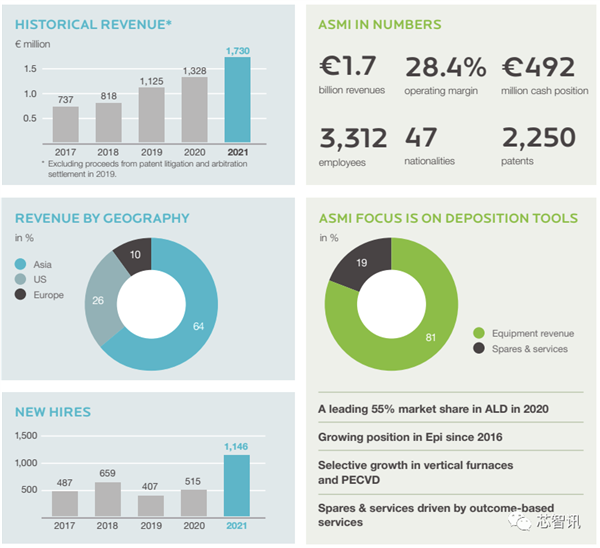

12、ASM International

ASMI(ASM International N.V.)成立于1968年,总部位于荷兰,是一家设备供应商,主要供应半导体、LED和电子制造业产品。该公司为客户提供设计、制造和销售设备和服务,生产半导体器件或集成电路、发光二极管和一般电子制造。其中面向半导体领域的设备主要包括:晶圆加工设备,装配和包装设备,测试设备等。

ASMI还开创了工业中使用的许多成熟晶圆加工技术的重要方面,包括光刻、沉积、离子注入和单晶圆外延。近年来,ASMI还将原子层沉积 (ALD) 和等离子增强原子层沉积 (PEALD) 从研发带到了先进制造商现场的主流生产。官方的数据显示,在2020年ALD设备市场,ASMI占据了55%的市场份额。

值得一提的是,ASM太平洋科也是由ASMI投资的,当ASM太平洋科技于1989年在香港上市时,其持有53.1%的股份,之后ASMI一路减持,截至去年底仍持有约24.96%的股份。

根据财报数据显示,ASMI在2021年度的营收为17.30亿欧元,约合20.24亿美元。

2022年一季度财报显示,ASM太平洋科技营收为52.7亿港元,同比增加21.5%;公司持有人应占盈利8.32亿港元,同比增加59.6%。

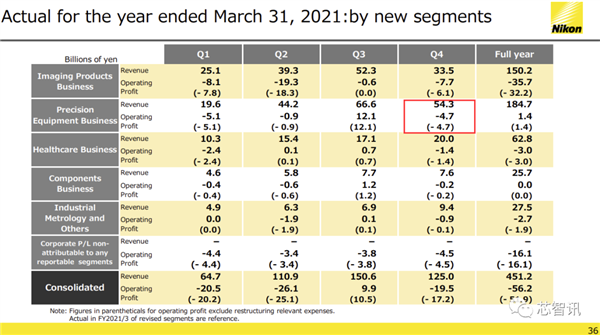

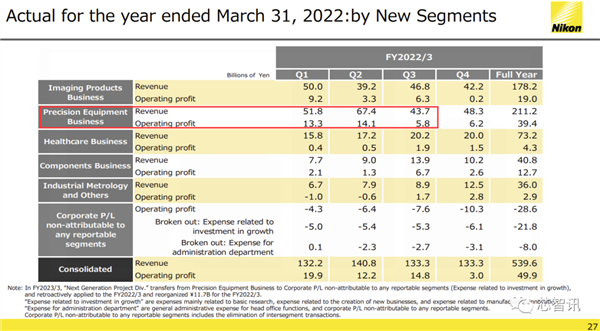

13、Nikon

尼康成立于1917年,总部位于日本东京,是全球领先的基于先进光电和精密技术的产品和解决方案供应商之一。除了我们所熟知的相机产品之外,尼康还拥有针对半导体及FPD制造的光刻设备。

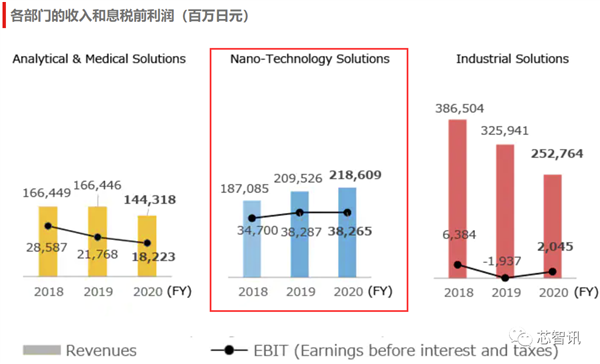

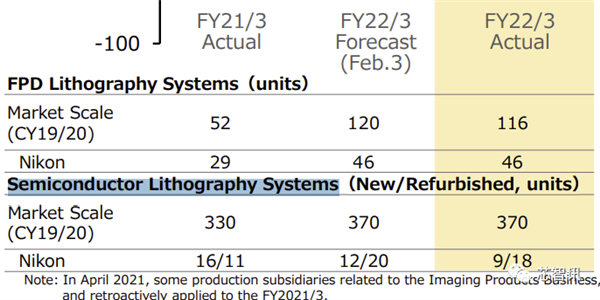

尼康的2022财年是自2021年4月1日-2022年3月31日的12个月,并且其业务范围较广,光刻机仅为其主营业务之一。因此,我们根据财报统计了2021年自然年度其精密设备业务(包括半导体设备和FPD设备)的销售额,总计为2172亿日元,总计约为19.98亿美元。

财报也显示,尼康在2021财年(2021年3月-2022年3月)销售了9台全新的半导体光刻设备,以及18台翻新的光刻设备。

14、ASM Pacific Technology

ASM太平洋科技有限公司立于1975年,是一家总部设在中国香港特别行政区的上市公司(1989年香港上市),同时在中国深圳,新加坡和马来西亚拥有生产和研发基地。主要从事半导体及电子行业机械及材料生产业务,是全球头部的半导体和发光二极管(LED)行业的集成和封装设备供应商,为跨国芯片制造商、独立集成电路(IC)装配工厂、消费电子产品和LED制造商提供装配设备及材料(蚀刻式和冲压式引线框架)等。

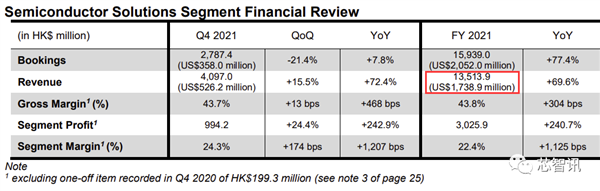

财报显示,2021年自然年度度营收28.2亿美元,同比增长49.3%。来自中国大陆的营收占比高达47.8%。其2021年度半导体设备解决方案的营收为17.39亿美元,同比增长69.6%。

ASM太平洋第一季度营收52.7亿港元,同比增长21.46%,净利润8.32亿港元,同比增长57.10%。

15、Kokusai Electric

Kokusai Electric原为日立国际电气,并与日立High Technology共同在日立集团下开展半导体设备的竞争。但随着日立制作所的业务集中、筛选,在2017年作为非核心业务被出售给了美国的私募基金(Private Equity Fund)――Kohlberg Kravis Roberts(KKR),正式脱离日立集团。此外,KKR把原本在日立国际电气集团中承担半导体生产设备和成膜工艺技术的资产进行汇总,于2018年6月成立了新的Kokusai Electric。

KKR此前计划将Kokusai Electric部分半导体设备业务(或者全部业务)出售给中国的大型企业和中国政府联合的基金组织,遭遇失败。随后应用材料也计划35亿美元收购Kokusai Electric,但同样遭遇了失败。

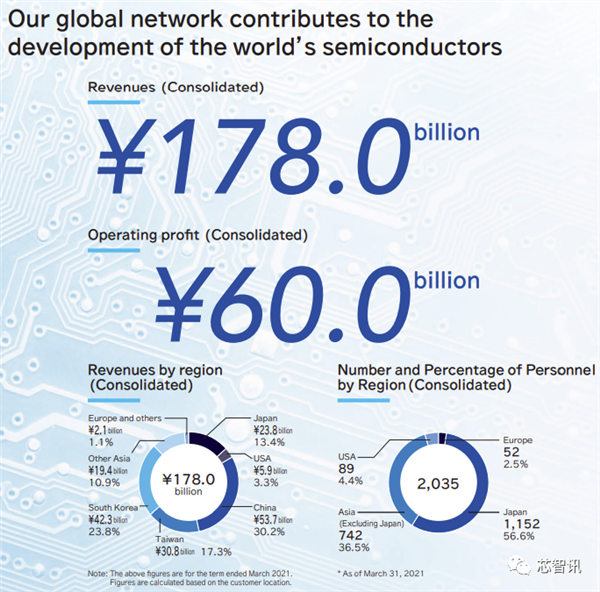

根据Kokusai Electric官网公布的资料显示,其2021财年营收为1780亿日元,约合16.38亿美元。其中来自中国大陆的营收占比最高,达到了30.2%。

其他有望进入前20的厂商

国产半导体设备厂商北方华创北方2021年实现营业收入96.83亿元,同比增长59.90%,实现归母净利润10.77亿元,同比增长100.66%。其96.83亿元的营收,约合14.52亿美元,应该足以进入2021年全球前20大半导体设备企业排名。

2022年一季度,北方华创实现营业收入21.36亿元,同比增长50.04%,实现归母净利润2.06亿元,同比增长183.18%。

北方华创表示,2022年一季度公司单晶炉产品出货相较往年有所减少;碳化硅长晶设备订单饱满,预计今年出货将超500台。总体来说,北方华创目前在手订单充足较为充足,生产经营正常,预计2022年全年也将保持增长。

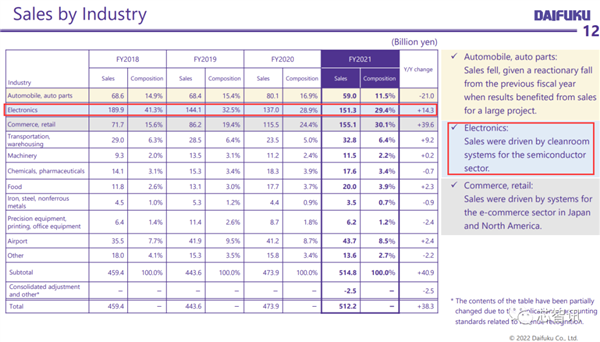

日本半导体设备厂商大福集团(Daifuku)的2021财年(2020年4月-2021年3月)销售收入为5122.68亿日元。查询财报,统计2021年四个自然季度的总销售收入为4965亿日元,约合45.68亿美元。其中来自电子行业(主要为半导体行业的洁净室存储、搬运系统)的收入占比约为29.4%(2021财年),基于此估算,其2021年自然年度收入约13.43亿美元,也有望进入2021年全球前20大半导体厂商排名。

佳能的半导体设备业务被划分在“Industrial & others”当中,其中还包括了网络摄像机、工业相机、CMOS传感器、大型商用印刷机/打印机等,2021年度的该业务的营收为5457.42亿日元,同比增长18.2%。单纯看财报,确实难以把半导体设备的营收独立计算出来。不过,其营收规模要远小于尼康。

半导体设备需求旺盛,但供应受限

自2020年四季度全球“缺芯”危机爆发以来,推动众多的晶圆制造厂商纷纷开始了大规模的扩产。根据SEMI的预测报告,全球半导体制造商将于2021年年底前启动建置19座新的高产能晶圆厂,2022年将开工建设另外10座晶圆厂以满足市场对于芯片不断增加的需求。而晶圆制造厂商的纷纷扩产也直接拉动了对于半导体设备的旺盛需求。

SEMI的数据显示,2021年全球半导体制造设备销售额激增,相比 2020年的 712 亿美元大幅增长了44%,达到1026亿美元的历史新高。而对于2022年半导体设备市场,SEMI则预测2022年全球前端晶圆厂设备支出总额将同比增长18%,达到1070亿美元的历史新高。

从前十五半导体设备厂商的一季度业绩来看,大部分的厂商一季度营收都保持了不错的增长,同时对于2022年全年不少厂商也是给出了继续保持增长的预期。

不过,对于半导体设备厂商来说,目前订单充足,但是也面临着零部件、材料供应限制,导致自身产能上的限制,产品的交期也持续延长。

据《日经亚洲评论》此前报道称,由于从镜头、泵、阀门、微控制器、工程塑胶、电子模组等零件全都紧缺,应用材料、科磊、泛林集团、ASML等半导体设备大厂都向客户发出警示,部分关键设备必须等待最多18个月才能交付。

数据显示,在疫情爆发前的2019年,半导体设备交货期平均约为3~4个月,2021年已延长至10~12个月。业界消息透露,科磊检测设备的交期已经达到了20个月以上。但是,采访十多名业界高层后却发现,许多半导体设备厂商的零部件供应商的扩产意愿却并不高,这也使得供应紧张,同时寻找替代品的难度也大。SEMI最新公布的预测数据显示,目前部分半导体设备的交付时间甚至超过2年。

ASML CEO彼得·温宁克(Peter Wennink)在今年3月接受媒体采访时表示,ASML的部分零部件供应商就因为缺芯导致延迟交付,这也进一步导致ASML的设备出货受阻。在之后的采访中,温宁克还透露,由于缺少芯片,一家制造企业正在大量购买洗衣机,然后拆除其中的芯片来使用。

应用材料总裁兼 CEO Gary Dickerson在今一季度财报电话会议上表示,应用材料正在面对供应中的多重挑战,关键问题则是硅元件以及设备子系统中某些部件的短缺。

泰瑞达负责人也表示,“从供应的角度来看,我们在大多数产品领域继续遇到材料限制。”

泛林半导体总裁兼首席执行官 Timothy M.Archer也强调,由于缺乏关键组件,该季度泛林半导体有20亿美元收入将无法确认。

ASMI CEO Benjamin Loh今年一季度也表示,由于缺芯导致制造芯片的机器设备也出现了芯片短缺,这也导致了公司机器交货延迟,而这又会再影响到全球晶圆厂的增产。芯片供应吃紧的情况,很可能今年仍将持续一整年。

|